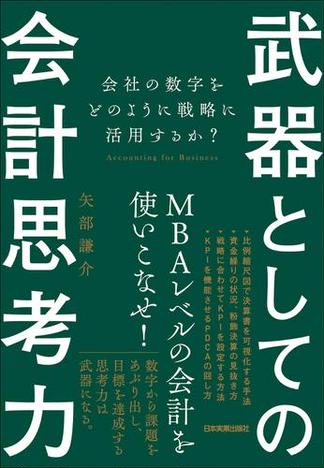

武器としての会計ファイナンス 「カネの流れ」をどう最適化して戦略を成功させるか?

- 日本実業出版社 (2018年11月20日発売)

本棚登録 : 286人

本棚登録 : 286人

感想 : 12件

感想 : 12件

- Amazon.co.jp ・本 (264ページ)

- / ISBN・EAN: 9784534056429

感想・レビュー・書評

-

ファイナンスとはカネの流れを最適化し、企業価値を最大化することが目的である。以下、要約。

❶なぜファイナンスが必要なのか?

①事業におけるカネの流れを考える。資金調達→事業投資→資金繰り→利益計上→配当のような流れで、これらの流れで企業としての価値を高めることがファイナンスの役割である。

②新規事業を起こすにあたって、どのくらいの投資が必要で、投資後のBS、PL、CFがどうなるかを想定できるようになるところを一つのゴールとして置きたい。

❷利益とキャッシュフローを読み解く

①企業の利益構造を理解するために、固定費と変動費という考え方が極めて重要である。売上高に連動する傾向のある費用は変動費、売上に連動せずに一定額が計上される傾向のある費用が固定費である。売上原価と変動費は一致しない。

②固定費型ビジネスでは変動比率が低く限界利益率が高い。今でいうソフトウェア型のビジネス。インフラ系も固定費が重い。変動費型ビジネスでは変動比率が高く限界利益率が低い。卸売業が典型。

③固定費型ビジネスは損益分岐点売上が大きくなるため、利益を出すまでに時間がかかる。ただし、利益が出始めると儲けが大きい(限界利益率が高いから)。営業レバレッジが効いているといえる。

④変動費型ビジネスは損益分岐点売上は低くなるが、売上が増加しても利益が増えない。営業レバレッジは効かない。

⑤在庫には注意。製造業においては機械を限界まで稼働させた方が固定費の回収ができるため、製造コストが下がる。必要な分だけ作るより粗利が大きくなる。会計上の利益は作れるだけ作って在庫を持つようにした方が上がる。ただし、CFは誤魔化せない。当たり前だが、資産のキャッシュが棚卸資産になっているのだ。当然、資金繰りも圧迫されるし、在庫が捌けなければ評価損や除却損のリスクも高まることになる。

⑥費用なのにキャッシュフローに影響を与えるものは減価償却である。

⑦費用でないのにキャッシュフローに影響を与えるのが資産側では棚卸資産、売上債権がある。これらが増えると、キャッシュフローはマイナスに作用する。一方で、負債側では仕入債務がある。これは減っていれば現金で払っていることになるのでキャッシュフローはマイナスに。逆に増えていれば支払いを遅らせることになるのでキャッシュフローはプラスに作用する。

⑧粉飾でよくあるのが棚卸資産と売上債権をいじること。利益の粉飾は在庫の調整で比較的簡単に作れる。売上を弄ると消費税がかかるのが難点。

⑨大事なのは営業キャッシュフローでしっかりとキャッシュの創出が出来ること。営業キャッシュフローの主な構成要素は利益、減価償却費、売上債権、棚卸資産、仕入債務である。

⑩売上債権+棚卸資産-仕入債務を『運転資本』という。この運転資本が増加するということは、それだけキャッシュが減ることを意味する。運転資本を減らすには、債権の回収を早める、在庫を持たない、支払いを遅らすことが大事である。

❸資本コストとは何か?

①支払利息は節税効果が出る。40%を法人税率、利息を4 %とする。5000億の有利子負債、1000億円の営業利益があるとすると、利息は200億円、税前利益は800億円、法人税は320億円で純利益480億円となる。負債がなければ法人税は400億円、純利益は600億円となっていたので、

『支払利息×法人税率』の金額だけ税金が圧縮され、実質的な支払い利息は『支払利息-(1-法人税率)』となる。

②①を踏まえると、4 %の金利、40 %の法人税率であれば有利子負債コストは2.4 %となる。

③株主資本コストは代表的なものはCAPMである。

ベータ×リスクプレアム+リスクフリーレートで計算される。

④これらが定まるとWACC(Weighted Average Capital Cost)を出すことが出来る。算式は以下。

会社全体の資本コスト率=会社全体の資本コスト/有利子負債+株式時価総額(=EV)

※分母の株主資本コストは簿価ではなく時価を使うこと。これは、現時点で投資判断を行う観点から必要。

=税引後有利子負債コスト/EV+株主資本コスト/EV

=有利子負債/EV×税引後有利子負債コスト率+株式時価総額/EV×株主資本コスト率

❹ファイナンス思考力をKPIに活かす

①フリーキャッシュフロー(=営業CF+投資CF)を+に持っていくということは投資CFは大抵マイナスになるから負債の返済能力を高めたい時に設定すると良い。

②運転資本の効率化を表す指標としてはCCC(キャッシュコンバージョンサイクル)が最適である。

CCC=棚卸資産回転期間+売上債権回転期間-仕入債務回転期間で表せる。回転期間は分母の売上を日割りなら365で割り、月割りなら12で割る。

③CCCがマイナスの場合、売上が拡大しているうちは運転資本が少なくて済むが、売上が縮小すると、運転資本のマイナスが縮小する形で運転資本が増加する。

④ROIC(Return On Invested Capital)投下資本利益率の分母は有利子負債+純資産で表すことが出来る。

⑤ 分子は税引後営業利益で表す。

NOPAT(Net Operating Profit After Tax)を使う理由として、分母には有利子負債と純資産の項目があるので、分子の利益には債権者のリターンである支払利息を差し引く前の営業利益から税金を差し引いた『税引後営業利益』を使う。これによって、債権者と株主の双方の資金提供者の利益を把握することになる。

⑥ROICのデメリットとしては、縮小均衡に陥る可能性があるということ。ROAやROEにも共通するが、分母を減らせばリターンが上がるので、手っ取り早く数値を上げるには分母を削るのが効率的となる。稼いだ利益は再投資せずに還元に回すのが短期的には数値が上がるが、再投資を怠ると同業他社との競争に負けるため、バランスが大事である。

⑦EVA(Economic Value Added)という考え方も大事。例えば、債権者コストである支払利息はPLに表れるが、株主コストはBSやPLには表れない。それを数値化するのがEVAである。算式は

NOPAT-投下資本×WACC

=(ROIC-WACC)×投下資本

これがプラスになるとき、会社は企業価値を高めることが出来ていると判断する。

❺M&Aと投資判断のためのファイナンス思考力とは?

①企業価値(=EV)とは株主が投資した株式全体の価値である株式時価総額と債権者が提供した有利子負債を合わせた合計である。

②株主や債権者に対して提供するリターンの源となっているのは儲けであるが、ファイナンスの世界では儲けをキャッシュフローによって測定する。

③ただし、キャッシュフローで評価すると、例えば設備投資の多い時はフリーキャッシュフローで判断すると投資額が多い時はマイナスになり、少ない時はプラスになるということは頻発しているはずである。

そうした問題を解決するために、減価償却という概念が生まれ、コストを平準化することにした。

利益の概念としては、キャッシュフローが誤魔化しの効かない『硬い数字』だとすれば、利益は『やわらかい数字』と表現できるだろう。

④NPV(Net Plesent Value)という考え方がある。これはキャッシュフローと最終元本を金利、期待リターンで割り引いたものであり、この合計額を投資額と比べて、投資の合否を判断する。グロスの数字が出てくる。

⑤同じような考え方としてIRR(Internal Rate of Return)という考え方がある。これはキャッシュフローと最終元本の合計を複利で割り引いた数字と初期投資額が同じになる割引率である。

⑥M&Aにおける企業評価においては、インカムアプローチ、マーケットアプローチ、コストアプローチの3つの手法が使われる。これは、不動産評価とも同じで、収益還元法、取引事例比較法、原価法の3つと同義である。

⑦DCF法や類似会社比較法で出すのは事業価値である。これは、EV -非事業用資産で表すことが出来る。

⑧DCFに使う利益はFCFを使う。これはNOPATに減価償却費を足して運転資本の増減、設備等への投資額を差し引いて計算される。割引率はWACCを使う。

⑨継続価値は予測期間直後のFCF/WACC-成長率で表すことが出来る。

⑩類似会社比較法においては、対象企業の選出、その後、倍率指標(EV/EBITDA倍率、EV/売上高倍率など)の選定と算出、最後に事業価値と株価の算定を行う。

11)代表的な指標として、EBITDA(Earning Before Interest Tax,Depreciation and Amotization)がある。

EBITDA=営業利益+減価償却費+のれんなど償却費

12)赤字のSaaS企業などはそもそも営業利益が赤字の会社も多いのでEV/売上高比率を使わざるを得ない。

13)NPVは割引率の数字で結果が大きく変わるのがデメリット。IRRは割引率を求めなくても、キャッシュフローと年限で投資案件の利回りを計算できるながメリット。

❻ファイナンス戦略を読み解く

詳細をみるコメント0件をすべて表示 -

日本橋

-

インプットされた管理会計の知識が、実践の場でどのように定義され、活用されているか(数値の算出)を知ることができる

管理会計に触れたことがない方向けに細かい定義の説明が多いので、もう少し具体的な活用方法や適用事例を知りたかった -

とてもわかりやすく書かれています。初心者なので、一度では理解が難しかったですが、何度か読めば、理解できると思いました。

-

損益分岐点やKPIなど基礎知識の説明を、具体的な会社の事例をあげて説明されており、わかりやすかった。完全に分かってない点も多いため、改めて読み直す必要あり。

-

資本コストや業績指標(KPI)など企業のカネの流れを把握するためのトピックがわかりやすい。業績指標については採用している企業の紹介などもあり参考になる

-

「ファイナンスの理解のための一冊」

所蔵情報

https://keiai-media.opac.jp/opac/Holding_list/detail?rgtn=094551 -

証券アナリストの教科書に書いてたことの丁寧なやつ。

-

使えるが使いこなせるまでは時間が必要。

著者プロフィール

矢部謙介の作品

この本を読んでいる人は、こんな本も本棚に登録しています。